Důchod nemusí být starost. Jak odejít do penze dřív a využít maximálně výhody spoření?

Kterou z těchto možností si vyberete? Být v důchodovém věku závislý na státu a muset obrátit každou korunu dvakrát, nebo mít vedle penze ještě vlastní zdroj příjmů a vést důstojný život? Co je lepší, je jasné. A druhou možnost si může zvolit každý. Tento článek vám ukáže, že začít si vytvářet vlastní zajištění na penzi není nic složitého, a dokonce budete moct odejít do penze i dřív.

Jestli je vám 40, 30 i 20 let, nejsou pro vás vyhlídky na státní důchod moc optimistické. Už teď si musí stát na důchody půjčovat odjinud. A to stále ještě pracují silné ročníky, z jejichž daní se důchody platí. Populace stárne a v budoucnu připadnou na jednoho seniora ne tři pracující jako nyní, ale pouze dva.

Dnes dosahuje průměrný důchod poloviny průměrné mzdy, poměr má ale postupně klesat pod třetinu. Je to, jako byste dnes dostávali 12 000 korun. Důchod bude jednou spíše lepší „kapesné“. Senioři jsou nejohroženější skupinou z pohledu chudoby a do budoucna to bude ještě horší.

Mladším se odchod do penze vzdaluje

Mladší ročníky musí navíc počítat s tím, že budou muset pracovat déle. Dnes je strop pro odchod do penze 65 let, ale tato hranice se má podle projednávané vládní reformy zvyšovat až na 67 let. Pro každý ročník se věk odchodu do důchodu posune o měsíc výš. Týkat se to má už mužů a žen narozených v roce 1966 a všech mladších.

Reforma ještě může doznat změn, ale podle aktuálního návrhu by například ženy i muži narození v roce 1980 měli odcházet do řádného důchodu nejdříve v 66 letech a 3 měsících. Narození v roce 1990 mají jít podle návrhu do důchodu v 67 letech. Chce se vám tak dlouho pracovat?

Do „penze“ dříve a bez postihu

Následující odstavce už budou pozitivnější. První dobrou zprávou je, že dnes máme největší nabídku příležitostí, jak se na penzi zajistit sami. Využijete přitom příspěvky zaměstnavatele i státu a k důchodu si zásadně přilepšíte.

Už přes 10 let podporuje stát doplňkové penzijní spoření (DPS), které u nás nabízí 9 zavedených penzijních společností. DPS funguje zjednodušeně tak, že si pravidelně posíláte peníze na účet u penzijní společnosti, a ta peníze zhodnocuje ve svých fondech. Na to se podíváme dále, ale DPS zahrnuje také jedinečnou možnost, a to až o 5 let dřívější odchod do důchodu.

Předdůchod jako zaklínadlo

Touto unikátní výhodou DPS je tzv. předdůchod. Díky němu můžete do penze odejít před řádným důchodovým věkem. Na rozdíl od běžného předčasného důchodu si předdůchodem negativně neovlivníte výši pozdější řádné penze. Do budoucna to může být silný trumf právě proti neustále se posouvající hranici odchodu do důchodu.

Při využití předdůchodu vám bude penzi vyplácet penzijní společnost z vašich naspořených prostředků, a pokud už nebudete dále pracovat, zdravotní pojištění za vás bude platit stát.

Na rozdíl od předčasného důchodu si v předdůchodu nesnížíte tzv. vyměřovací základ pro pozdější stanovení starobního důchodu, který začnete dostávat při dosažení důchodového věku. Naopak předčasný důchod, do kterého mohou lidé vstoupit 3 roky před dosažením důchodového věku, způsobuje poměrně výrazné a trvalé snížení starobní penze.

Další důvod pro odchod ze starého spoření

Pro ty, kdo spoří v penzijním připojištění, které se dalo sjednat do konce roku 2012, je předdůchod rozhodně pádný důvod, proč zvážit převod smlouvy z tohoto staršího typu penzijního produktu, tedy z transformovaných fondů do modernějšího doplňkového penzijního spoření. Transformované fondy totiž předdůchod neumožňují.

Ještě důležitější ale je, že se velmi pravděpodobně v transformovaných fondech připravujete o zajímavý výnos. Transformované fondy mohou peníze zhodnocovat jen velmi konzervativně a v dlouhodobém srovnání dosahují podstatně nižšího výnosu než dynamičtější varianty DPS. Ve výsledku pak může rozdíl dosahovat statisíců korun.

Využijte na maximum výhody od státu

Když si budete spořit v DPS, k vašim vkladům bude přispívat i stát. Letos se navíc státní příspěvky zvýšily. Za 500 Kč měsíčně vám stát přispěje 100 Kč a příspěvek může dosáhnout až 340 Kč měsíčně, když na účet vložíte každý měsíc 1 700 Kč a více. Ročně tak můžete jen na příspěvcích získat až 4 080 Kč.

Další peníze, a to až 48 000 Kč, které zaplatíte nad částku 1 700 Kč za rok, si můžete odečíst od daňového základu. Ušetříte tak reálně na daních až 7 200 Kč ročně.

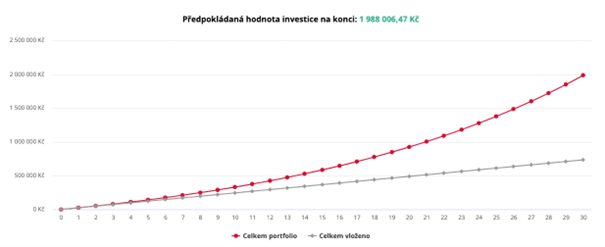

Vaše peníze budou hned od začátku spoření pracovat a zhodnocovat se podle zvolené strategie. Pokud byste si na účet vkládali po dobu 30 let 1 700 Kč a dosáhli průměrného ročního zhodnocení 6 procent, tak by hodnota investice dosáhla téměř 2 milionů korun a od státu byste dostali ještě 122 tisíc na příspěvcích.

Vývoj investice 1 700 Kč při 6 % p. a. po dobu 30 let

Přispívat vám může ročně až 50 000 korun i váš zaměstnavatel, aniž by bylo nutné tyto příspěvky danit.

Když při dnešních podmínkách dosáhnete věku 60 let, můžete si nechat naspořené prostředky buď jednorázově vyplatit, nebo nastavit vyplácení pravidelné renty, případně využít zmíněný předdůchod.

Kombinace těchto vlastností dělá z DPS skutečně jedinečný produkt na trhu. Pro někoho možná příliš usedlý, ale i proto ho lze od letošního roku vhodně kombinovat s úplnou novinkou – dlouhodobým investičním produktem, pro který se používá zkratka DIP.

DIP přináší pestřejší možnosti

Po DIPu se u nás dlouho volalo a v roce 2024 se stal skutečností. Je dalším státem podporovaným způsobem, jak se zajistit na penzi. DIP zatím nabízí okolo tří desítek společností. Zatímco penzijní společnosti zpravidla mají pevně stanovené strategie, u DIPu si můžete více vybírat, do čeho budete své peníze investovat. Je to ideální volba pro ty, kteří chtějí složení svých investic aktivně ovlivňovat nebo vybírat z pestřejších nabídek na trhu.

Nabídka jednotlivých společností se samozřejmě liší, ale princip je takový, že v rámci DIPu máte svůj účet a je na vás (a nabídce společnosti), do čeho budete své peníze vkládat. Klidně si můžete vytvořit vlastní mix akcií, dluhopisů nebo fondů, včetně populárních ETF či termínovaných vkladů.

Všechny peníze, které za rok do DIPu vložíte od 1 Kč do 48 000 Kč, si můžete odečíst od daňového základu (limit je jednotný i pro DPS). Také na DIP vám může přispívat zaměstnavatel až 50 000 Kč, aniž by se na tyto peníze vztahovaly odvody.

Peníze z DIPu můžete vybrat kdykoliv. Abyste ale nemuseli vracet peníze ušetřené na daních, musíte v době výběru dosáhnout 60 let věku a mít DIP založený alespoň 10 let.

Kolik DIPů si člověk založí, není omezeno, klientům proto doporučujeme, aby měli klidně dva i tři a vkládané prostředky mezi ně rozdělovali. Možnost daňové úspory tak nijak negativně neovlivníte. Kdybyste pak kvůli životní situaci potřebovali sáhnout po penězích z investic, budete moct ukončit například jen jeden DIP a další si zachovat do důchodového věku.

Kromě daňové úspory a nedaněného příspěvku zaměstnavatele stát na DIP jako takový nepřispívá. Proto se přímo nabízí kombinace DPS a DIPu. Státní podporu využijete na maximum, když budete posílat 1 700 Kč měsíčně na DPS a 48 000 Kč ročně rozložíte do DIPů.

Nastavte si strategii a pak nechte peníze pracovat

Ohledně spoření na penzi je nejdůležitější udělat první krok: začít. Rádi vám pomůžeme zorientovat se v nabídce penzijních společností i poskytovatelů dlouhodobých investičních produktů, abychom pro vás vybrali tu nejlepší možnou kombinaci, která bude vyhovovat vašemu rozpočtu i budoucím plánům.

Pak už bude stačit jen pravidelně přispívat a nechat pracovat vaše peníze za vás. S jasným cílem: postarat se o vaši zajištěnou budoucnost. Abyste si mohli užívat klidný důchod díky vlastnímu finančnímu polštáři.